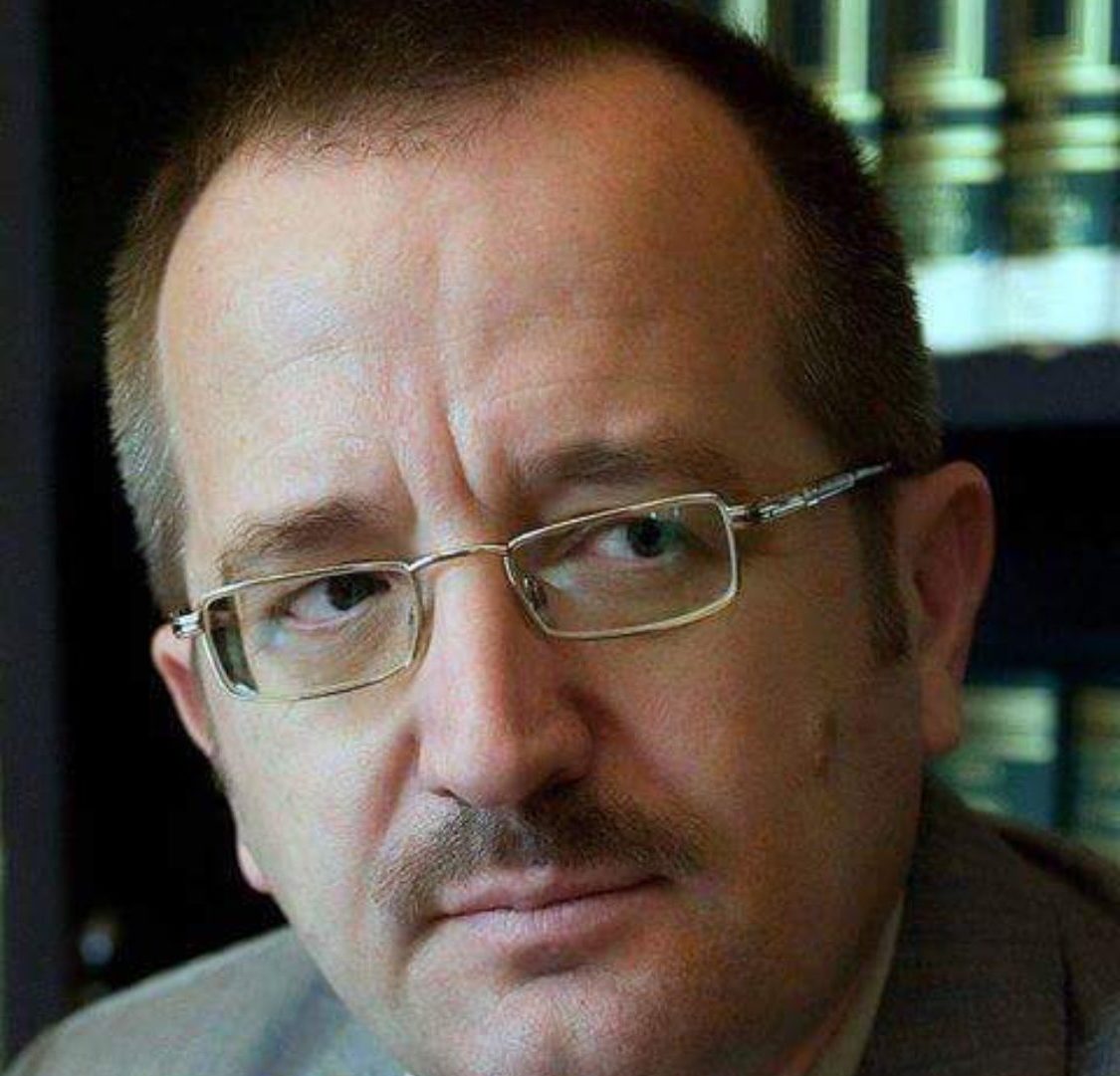

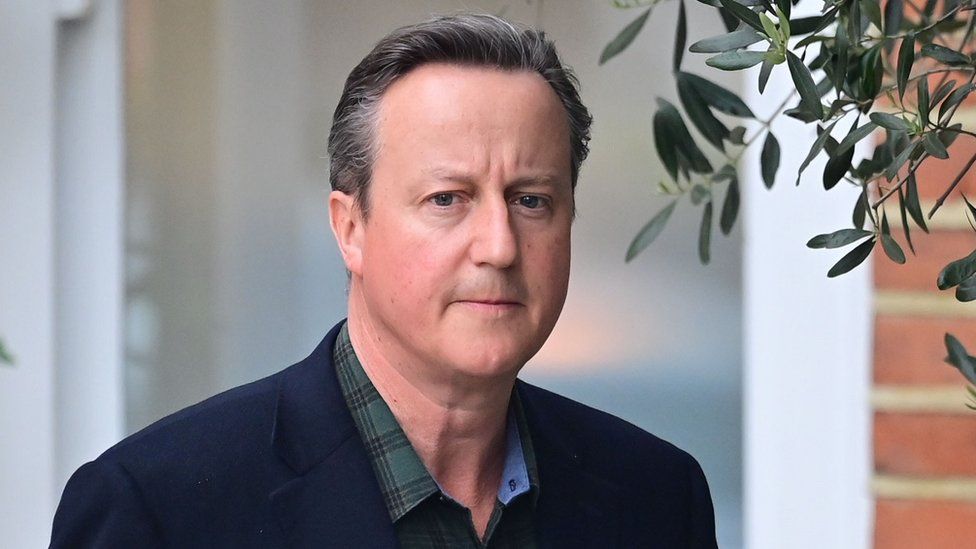

David Cameron fitoi rreth 10 milionë dollarë nga Greensill Capital para se kompania e financave të falimentonte, sugjerojnë dokumentet e marra nga BBC Panorama.

Dokumentet tregojnë se ish -kryeministri mori 4.5 milion dollarë pasi arkëtoi aksionet e Greensill në vitin 2019.

Greensill, e cila fitonte para duke dhënë hua për bizneset, hyri në proces falimentim në mars, duke i lënë investitorët të përballen me humbje miliarda.

Zëdhënësi i Cameron tha se shpërblimi i tij ishte një çështje private.

Greensill falimentoi pasi siguruesi i saj refuzoi të rinovonte mbulimin për kreditë që po merrte.

Para falimentit së tij, Cameron pa sukses u përpoq të bindte ministrat që të investonin paratë e taksapaguesve në huatë e Greensill.

Që atëherë ai është pastruar nga shkelja e çdo rregulli lobimi, por deputetët thanë se ish -kryeministri tregoi një “mungesë të konsiderueshme gjykimi“.

Detajet në lidhje me aksionet e Cameron u zbuluan në një letër nga Greensill Capital drejtuar ish -kryeministrit.

Sipas letrës, Cameron do të paguhej 4,569,851.60 dollarë pas taksës për një pjesë të aksioneve të tij Greensill.

Panorama nuk e ka parë pranimin e ofertës nga Cameron, por letra shënon se ai ishte pajtuar tashmë me marrëveshjen.

Përveç aksioneve, Cameron mori një pagë prej 1 milion dollarë në vit si këshilltar me kohë të pjesshme.

Programi gjithashtu kupton se ish -kryeministrit iu pagua një bonus prej 700,000 dollarë në vitin 2019 mbi pagën e tij.

Në total, duket se ai bëri rreth 10 milionë dollarë për dy vjet e gjysmë punë me kohë të pjesshme.

Zëdhënësi i Cameron tha: “Ai veproi me mirëbesim në çdo kohë dhe nuk kishte asnjë shkelje në asnjë nga veprimet që ndërmori.”

Panorama ka zbuluar sesi kompania e promovuar nga Cameron ka lënë investitorët dhe taksapaguesit britanikë të përballen me humbje të mëdha.

Greensill Capital huazoi rreth 5 miliardë dollarë për GFG Alliance – një grup kompanish të kontrolluara nga manjati i çelikut Sanjeev Gupta.

GFG punëson 35,000 njerëz në të gjithë botën, përfshirë më shumë se 4,000 në fabrikat e çelikut në Mbretërinë e Bashkuar.

Dokumentet e brendshme zbulojnë se Greensill Capital e dinte që GFG ishte në probleme financiare deri në fillim të vitit 2020 sepse nuk ishte në gjendje të bënte pagesa për kreditë e Greensill.

Por Greensill përdori paratë e veta për të mbuluar pagesat që GFG nuk mund të përballonte – duke i lënë investitorët të pavetëdijshëm për problemet.

Dokumentet e brendshme zbulojnë se Greensill Capital e dinte që GFG ishte me probleme financiare deri në fillim të vitit 2020 sepse nuk ishte në gjendje të bënte pagesa për kreditë e Greensill.

Por Greensill përdori paratë e veta për të mbuluar pagesat që GFG nuk mund të përballonte – duke i lënë investitorët të pavetëdijshëm për problemet.

Një email i dërguar nga një oficer financiar i Greensill drejtuar një menaxheri të lartë në Prill 2020 tha se pagesat e pazakonta kishin vazhduar për katër muaj.

Aty thuhej: “Ne po mbyllim vazhdimisht vrima që GFG nuk mund të përballojë t’i paguajë … Nuk është as grabitja e Pjetrit që të paguajë Palin, është vetëm një qarkullim i fondeve të Greensill.”

Një email i dytë i dërguar në fillim të majit sugjeron që një praktikues i falimentimit duhet të dërgohet për të rishikuar bizneset e zotit Gupta. Ai tha: “Mund të jetë që administrata të jetë e nevojshme.”

Garancia qeveritare është pezulluar ndërsa huatë janë duke u hetuar – por kjo po ankimohet dhe tatimpaguesi mund të humbasë ende 320 milion £.

Kompania e zotit Gupta, Aleanca GFG dhe aranzhimet e saj të financimit me Greensill Capital, tani janë duke u hetuar nga Zyra e Mashtrimit të Rëndë.

Aleanca GFG tha se e merr seriozisht hetimin dhe se të gjitha akuzat për sjellje të pahijshme mohohen në termat më të fortë.

Kompania tha se ka punuar pa u lodhur për të stabilizuar bizneset e prekura nga kolapsi i Greensill dhe për të ofruar rifinancim.

GFG tha: “Ne mbetemi plotësisht të përkushtuar ndaj industrisë në Mbretërinë e Bashkuar dhe një zgjidhje që do t’i mundësojë GFG të paguajë kreditorët dhe të krijojë një të ardhme të qëndrueshme për bizneset e saj në Mbretërinë e Bashkuar.”

Lex Greensill, themeluesi i Greensill Capital, tha se garancia e qeverisë për kreditë nuk duhet të tërhiqet.

“Qasja jonë në çdo skemë të mbështetur nga qeveria në lidhje me financimin e klientëve tanë ka qenë gjithmonë e bazuar në këshilla të fuqishme nga firmat kryesore ligjore për të siguruar që Greensill të respektojë rregullat përkatëse,” tha ai.

Ai gjithashtu tha se nuk ishte në dijeni që stafi i tij kishte rekomanduar dërgimin e një praktikuesi të falimentimit në GFG.

Zëdhënësi i Cameron tha se ai nuk ishte i përfshirë në vendimet e huadhënies dhe nuk kishte njohuri për gjendjen financiare të GFG.

“Ai ishte një këshilltar me kohë të pjesshme në kompani – një nga disa – dhe nuk kishte asnjë përgjegjësi Ekzekutive ose Bordi,” tha ai.

“Ai bëri përfaqësimet që bëri për qeverinë e Mbretërisë së Bashkuar jo vetëm sepse mendonte se kjo do të përfitonte nga kompania, por sepse ai sinqerisht besonte se do të kishte një përfitim material për bizneset në Mbretërinë e Bashkuar në një kohë sfiduese.”

Panorama gjithashtu ka zbuluar sesi investitorët u mashtruan për investimet e Greensill Capital.

Greensill fitoi para përmes financimit të zinxhirit të furnizimit – i cili përfshin dhënien e huave për kompanitë që presin që faturat të paguhen nga klientët e tyre.

Kur faturat të paguheshin, paratë e gatshme do të ishin atje për të paguar investitorët, me interes.

Për të financuar huatë, ajo u bashkua me bankën zvicerane Credit Suisse, e cila mori 10 miliardë dollarë nga investitorët.

Ishte punë e bankës zvicerane për të tregtuar dhe shitur investimet Greensill, dhe për të informuar investitorët për rreziqet e mundshme.

Investitorët menduan se paratë e tyre ishin të sigurta, sepse duhej të siguroheshin kundër faturave të papaguara.

Por këtë vit u zbulua se disa nga faturat thjesht nuk ekzistonin.

Dokumentet e gjykatave amerikane tregojnë se si midis 2018 dhe 2021, Greensill huazoi 850 milionë dollarë para të investitorëve për një kompani amerikane të qymyrit të quajtur Bluestone Resources.

Vetëm 70 milionë dollarë nga ato para u siguruan kundrejt faturave reale për qymyrin që Bluestone kishte shitur.

Investitorët nuk e dinin, por 780 milionë dollarët e mbetur u mbështetën vetëm nga shitjet e parashikuara të qymyrit që mund ose nuk mund të ndodhin në të ardhmen.

Lex Greensill tha për Panorama se ky lloj financimi ishte i zakonshëm në industrinë e shërbimeve financiare.

Ai tha se biznesi i parashikuar i Bluestone ishte “i bazuar në tregtinë e ardhshme që ka të ngjarë të ndodhë me klientët aktualë”.

Panorama zbuloi se nuk ishte e vërtetë.

Programi mori emrat e kompanive që Lex Greensill tha se ishin klientë aktualë të Bluestone.

Gjashtë nga kompanitë thanë se nuk ishin klientë të Bluestone dhe nuk po planifikonin të blinin qymyrin e tij në të ardhmen.

Lex Greensill më vonë tha për Panorama se blerësit e qymyrit nuk duhej të ishin klientë aktualë. Bluestone vetëm duhej të deklaronte se pritej që të bënte shitjet në një moment të ardhshëm dhe Greensill nuk ishte i detyruar të bënte kontrolle, tha ai.

Greensill mohoi investitorët mashtrues. Ai tha se kompania e tij bëri të gjitha zbulimet e duhura për Credit Suisse dhe Banka Zvicerane ishte ” përgjegjëse vetëm për bërjen e ndonjë zbulimi për investitorët e tyre”.

Ai tha se kreditë ishin gjithmonë të siguruara kundër aseteve dhe garancive personale, dhe ishin mbështetur nga siguracioni që do të paguante 100% të çdo mungese.

Credit Suisse thotë se fokusi i saj është në kthimin e parave të gatshme për investitorët dhe se 59% janë kthyer deri më tani.