Nga e majta, Darren Woods, John Hess dhe Mike Wirth

Ditë pas arritjes së një blerjeje prej 53 miliardë dollarësh të Hess, shefi ekzekutiv i Chevron Mike Wirth thirri homologun e tij në Exxon Mobil për të diskutuar partneritetin e tyre të ardhshëm në një projekt gjigant nafte që Chevron do trashëgonte përmes marrëveshjes.

Darren Woods i tha Wirth-it se ai priste me padurim bashkëpunimin në Guajana, ku Exxon dhe Hess zotërojnë pjesë të një thesari “të varrosur” prej 11 miliardë fuçi nafte dhe gazi. Chevron dhe Exxon kanë një partneritet të krijuar prej kohësh në projekte në mbarë botën, një partneritet që mund të zgjerohet në brigjet e vendit të Amerikës së Jugut të mbuluar nga pyjet e shiut, tregoi Woods në telefonatën e tetorit.

Javë më vonë, Exxon telefonoi me një mesazh krejtësisht të ndryshëm për Chevron dhe Hess: Jo kaq shpejt.

Drejtuesit e Exxon pretenduan se ata dhe CNOOC i Kinës, një partner i tretë në Guajana, kanë të drejtë kontraktuale për të përmbushur në mënyrë paraprake ofertën e Chevron për aksionet e Hess në Guajana. Chevron dhe Hess nuk u pajtuan.

Të dyja palët bënë gërmimet e tyre dhe bisedimet private dështuan. Mes diskutimeve mujore, Exxon habiti rivalët përsëri duke e paraqitur për arbitrazh dhe duke i dhënë fund bisedimeve në mars. Procedurat mund të fundosin marrëveshjen më të madhe ndonjëherë të Chevron.

Mike Wirth, shefi i Chevron dhe John Hess, shefi i Hess, njoftuan marrëveshjen e tyre në tetor

Duke u mbështetur në interpretimin e disa rreshtave në një kontratë konfidenciale, mosmarrëveshja e tyre ka shpërthyer si një gjëmim në Hjuston, kryeqyteti i industrisë së naftës amerikane, që nuk ka parë që titanët e naftës të luftojnë në këtë mënyrë që kur një luftë gjyqësore me Pennzoil e detyroi Texaco-n të falimentonte në vitet 1980.

Përplasja midis dy pasardhësve më të mëdhenj të monopolit Standard Oil të John D. Rockefeller ka përfshirë edhe disa nga emrat më me ndikim të Wall Street, përfshirë JPMorgan Chase, Morgan Stanley dhe Goldman Sachs.

Tani, pasuritë e të tre kompanive janë të ndërthurura, siç janë trashëgimitë e Woods, Wirth dhe John Hess.

Nëse Exxon fiton në arbitrazh, blerja e Hess nga Chevron do bëhej efektivisht e pamundur. Për John Hess, kjo do të thotë se kompania e tij me të njëjtin emër do ishte shumë më e vështirë për t’u shitur dhe vë në pikëpyetje se çfarë do ndodhë më pas për një shef ekzekutiv që do përfundojë trashëgiminë e tij me një transaksion të rëndësishëm.

Për Wirth-in, do ishte marrëveshja e dytë e madhe që ai humb në pesë vitet e fundit dhe do rriste presionin ndaj tij për të siguruar një tjetër shpërblim të madh nafte. Woods, nga ana tjetër, do kishte mundësinë për të blerë më shumë nga projekti i çmuar i Guajanas, nëse Hess do ishte një shitës i gatshëm.

Shpuesit kanë nxituar kohët e fundit për të siguruar rezervat e tyre të ardhshme të naftës. Shumë fusha nafte po shterojnë dhe eksplorimi i mëtejshëm mund të marrë dekada për të nisur të kthejë investimin e të sjellë fitim. Wall Street ka vënë bixhoz duke shpenzuar miliarda në fusha të reja ndërsa vendet po largohen nga karburantet fosile. Kjo e ka bërë bllokun pjellor “Stabroek” të Guajanës një nga më të lakmuarit në botë dhe një xhevahir për Exxon dhe Hess.

Menjëherë pas shpalljes së marrëveshjes së Chevron, avokatët e Exxon, duke besuar se kompania kishte të drejtën e kundërshtimit të parë rë që zbatohej për transaksionin, kërkuan çdo rresht të kontratës së përbashkët të operimit për projektin e Guajanës që u shkrua dekada më parë – një dokument që pak e kanë pasur ndonjëherë.

Marrëveshjet e operimit të përbashkët janë të domosdoshme në industrinë e naftës, ku kompanitë shpesh janë partnere në megaprojekte për të ndarë rreziqet dhe investimet. Kontratat zakonisht përmbajnë të drejtën e kundërshtimit të parë për partnerët ekzistues kur një kompani dëshiron të shesë. Exxon beson se e drejta është shkaktuar nga marrja e korporatës. Chevron beson se e drejta vlen vetëm për një shitje asetesh.

Në muaj të gjatë diskutimesh, Exxon parashtroi një sërë shqetësimesh që Chevron besonte se mund t’i adresonte. Të dyja palët dukej se po punonin drejt një zgjidhjeje, megjithëse është e paqartë se çfarë do kishte sjellë, sipas njerëzve të njohur me diskutimet.

Bisedimet përfunduan papritmas në mars kur Neil Chapman, një nënkryetar i lartë në Exxon, u tha dëgjuesve në një konferencë investitore që kompania e tij kishte paraqitur për arbitrazh marrëveshjen në Dhomën Ndërkombëtare të Tregtisë në Paris. Chevron kishte mësuar për lëvizjen vetëm disa orë më parë, thanë këta njerëz.

Një skelë në Guajana shërben si zona e skenës për një zhvillim të madh të naftës në det të hapur

Nëse argumenti i Exxon mbizotëron, pronat e Hess-it në Guajana – me vlerë 40 miliardë dollarë ose më shumë, sipas disa vlerësimeve – do shndërroheshin në një lloj pilule helmuese. Ajo jo vetëm që do hidhte në erë bashkimin me Chevron, sipas kushteve të marrëveshjes së saj me Hess, por ka të ngjarë të trembte çdo kërkues të ardhshëm – përveç vetë Exxon.

Woods dhe Chapman thonë se interesi i tyre është të ruajnë shenjtërinë e kontratave dhe qëllimi i tyre është të kuptojnë se si Chevron e vlerësonte Guajanën – dhe më pas të vendosin se cilat mundësi të eksplorojnë. Woods ka thënë se nuk është i interesuar të blejë Hess-in plotësisht, por nuk e ka përjashtuar mundësinë e blerjes së pjesës së projektit të Hess-it ose mundësive të tjera.

“Ne kemi një burim shumë tërheqës që, çiltërsisht, kemi bërë shumë përpjekje për ta zhvilluar,” tha Woods në një intervistë.

“Ne kemi një mundësi për të kuptuar se si do dukej një transaksion i mundshëm për ne dhe ta vlerësojmë atë për aksionerët tanë.”

Mosmarrëveshja mbi Guajanën është një goditje për John Hess-in, i cili drejton kompaninë e fundit të madhe të naftës në SHBA të kontrolluar nga një familje e vetme. Manjati ka qenë i frustruar me atë që ai e sheh si një gjendje shumë të pazakontë dhe është i hutuar për atë që dëshiron Exxon, sipas njerëzve të njohur me të menduarit e tij.

Hess dhe Wirth drejtuan personalisht negociatat, pasi ata diskutuan fillimisht idenë e një marrëveshjeje Chevron-Hess gjatë darkës në verën e vitit 2021. Të dy nuk ranë dakord për çmimin atëherë, por filluan bisedimet seriozisht vitin e kaluar. Marrëveshja u pa si një grusht shteti për Chevron, duke i dhënë asaj një pjesë të asetit më të rëndësishëm të rivalit të saj Exxon.

Për vite me radhë, Exxon dhe Chevron kanë qenë miq dhe armiq. Ata janë partnerë në projekte shumë miliarda dollarëshe në vende si Kazakistani dhe Australia. Por gjigantët e naftës gjithashtu kanë konkurruar ashpër për një grup investitorësh në tkurrje të gatshëm të investojnë paratë e tyre në kompanitë e karburanteve fosile.

Pavarësisht konkurrencës, Woods dhe Wirth kanë pasur marrëdhënie të përzemërta – herë pas here duke darkuar së bashku – që nga fillimi i mandatit të tyre në 2017 dhe 2018, respektivisht, thonë njerëz të njohur me këtë çështje.

Në sytë e shumë investitorëve, Exxon ka mbajtur prej kohësh rolin e “vëllait të madh” të Chevron, me prodhim më të madh nafte dhe fitime superiore. Por rivaliteti u zhvendos në mesin e viteve 2010, kur kthimet e aksionerëve të Chevron në disa vite filluan të tejkalojnë ato të industrisë, duke përfshirë edhe Exxon.

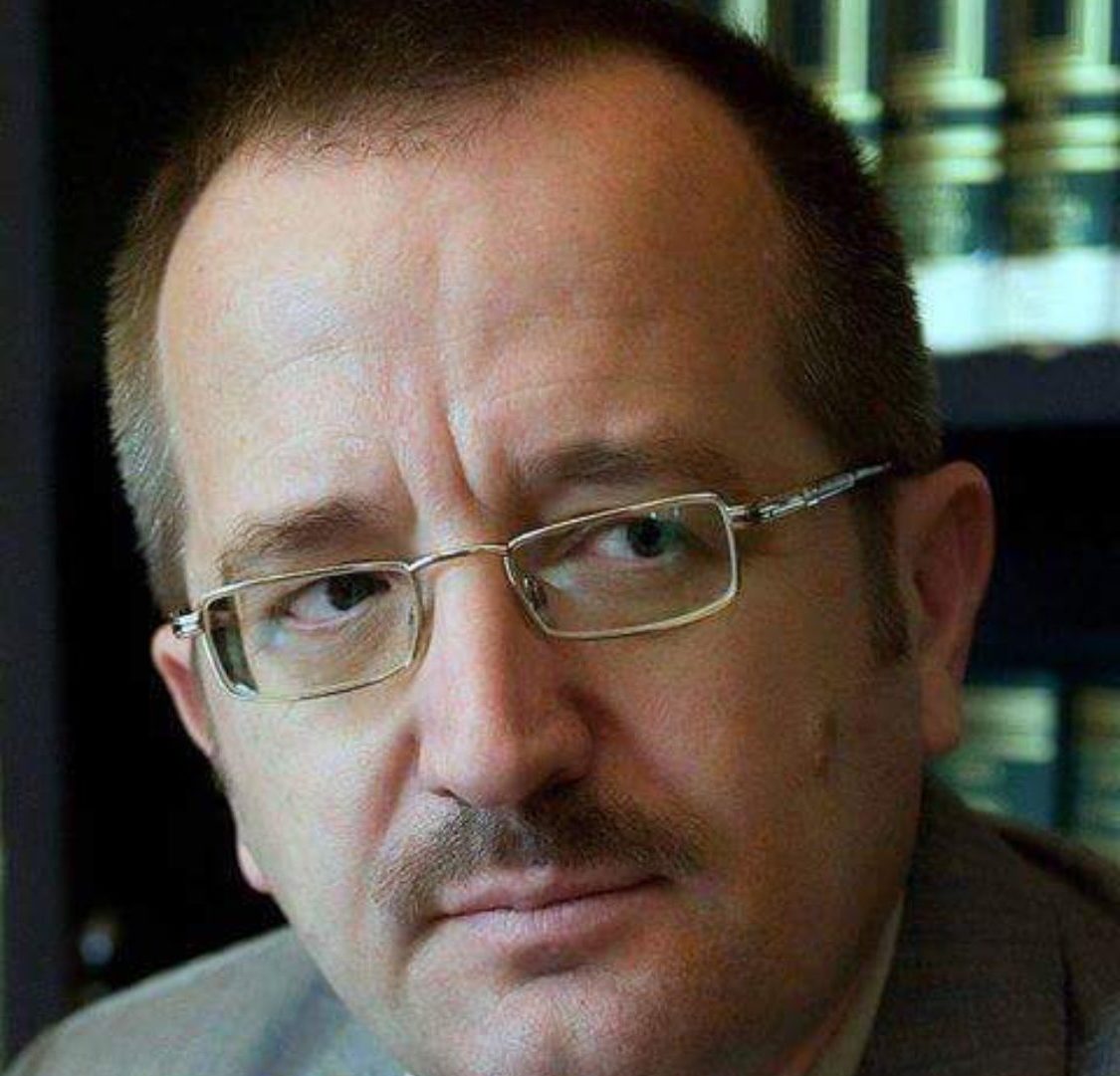

Darren Woods i Exxon Mobil flet në Konferencën Milken në Beverly Hills në fillim të këtij muaji

Wall Street vlerësoi qasjen e ndërgjegjshme të kostos të Wirth, e cila u përafrua me shtytjen e investitorëve për masa shtrënguese dhe fokus në uljen e emetimeve të karbonit. Investitorët favorizuan lëvizjen e Wirth për t’u larguar nga një ofertë për gjigantin e argjilorit Anadarko Petroleum në 2019 pasi Occidental Petroleum tejkaloi Chevron me një ofertë të suksesshme prej 38 miliardë dollarësh. Chevron mori një tarifë 1 miliardë dollarësh për ndarjen.

“Chevron, nën udhëheqjen e Mike, ka lundruar mjaft mirë në disa dete të stuhishme dhe është e pamohueshme që kompania është më e mirë sot se sa ishte në 2018”, tha Dan Pickering, shefi i investimeve në Pickering Energy Partners.

Ndërsa Chevron u ngjit, Exxon pësoi pengesa. Plani i Woods për të shpenzuar shumë për të rritur prodhimin i largoi investitorët. Në vitin 2020, Chevron kaloi Exxon si kompania më e madhe e naftës në SHBA për nga vlera e tregut. Në vitin 2021, Exxon humbi një sfidë përfaqësuese ndaj një investitori aktivist pak të njohur, i cili vendosi tre drejtorë në bordin e Exxon, pasi e shtyu kompaninë të paraqitej më mirë në tranzicionin e energjisë dhe të shkurtonte shpenzimet.

Por në vitet e fundit, pasuria e Exxon është rritur. Ajo mblodhi fitime rekord në vitin 2022 dhe pagoi shpërndarjet rekord të fitimeve për aksionerët vitin e kaluar. Investimet kundërciklike të Woods, të papëlqyeshme për disa investitorë në atë kohë, u shpaguan kur çmimet e energjisë u ngritën përsëri pas pandemisë. Ai fitoi mbështetjen e plotë të bordit të tij për blerjen e këtij viti prej 60 miliardë dollarësh të West Texas Fracker Pioneer Natural Resources, një marrëveshje e pëlqyer shumë në Wall Street.

Neil Chapman, një zëvendës president i lartë i Exxon Mobil, zbuloi se kompania kishte paraqitur për arbitrazh

Woods ka përdorur çastin për të ndjekur në mënyrë agresive interesat e Exxon, sipas njerëzve të njohur me këtë çështje. Ndërsa Exxon, e cila punëson një ushtri avokatësh, është e famshme për gatishmërinë e saj për të luftuar, sfida ndaj marrëveshjes së Hess ka tërhequr vëmendjen në Hjuston.

Edhe pse mosmarrëveshja rrezikon disa goditje reputacioni për Exxon, fati i marrëveshjes është më i rëndësishëm për Wirth sesa Woods, thonë investitorët dhe analistët.

Wall Street e sheh marrëveshjen për Hess-in si kritike për sigurimin e rezervave dhe fitimeve afatgjata të naftës të Chevron. Investitorët dhe analistët thanë se nëse marrëveshja e Hess dështon dhe Chevron nuk blen një kompani apo aset tjetër të madh, ata janë të shqetësuar se portofoli i prodhimit të naftës të kompanisë mund të zvogëlohet në vitet e ardhshme. Në të njëjtën kohë, shumë nga kompanitë më të mëdha dhe më tërheqëse janë përfshirë në një mori marrëveshjesh gjatë vitit të kaluar.

Drejtuesit e Chevron janë përpjekur të sigurojnë investitorët se ka shumë perspektiva të tjera, duke përfshirë eksplorimin premtues në Namibi, potencialin e gazit natyror të lëngshëm në Mesdheun Lindor, megaprojektin e tij në Kazakistan dhe operacionet e tij në Gjirin e Meksikës dhe pellgun Permian në Perëndim të Teksasit dhe Nju Meksikos.

Por aksionet e Hess-it në Guajana përfaqësojnë mundësinë më të mirë të Chevron për t’u rritur në sytë e shumë njerëzve. Konsorciumi i Guajanës pritet të prodhojë 1.2 milionë fuçi në ditë deri në vitin 2027 dhe të vijojë të pompojë sasi të mëdha nafte për vite me rradhë, pasi ka miratuar më shumë se 50 miliardë dollarë në shpenzime projekti deri tani.

“Nëse e humbasin atë, atëherë mendoj se do jetë një goditje thelbësore për reputacionin e tij,” tha Paul Cheng, një analist në Scotiabank.

Këshilltarët e Chevron dhe Hess theksuan të drejtën e kundërshtimit të parë gjatë analizës së duhur të marrëveshjes, por besuan se ajo nuk zbatohej për transaksionin dhe menduan se nuk kishte gjasa që Exxon ta ndiqte atë, thanë njerëz të njohur me këtë çështje. Këshilltarët financiarë të Chevron përfshinin Morgan Stanley dhe Evercore, ndërsa Paul, Weiss, Rifkind, Wharton & Garrison shërbyen si këshilltar ligjor. Këshilltarët financiarë të Hess ishin Goldman Sachs dhe JPMorgan Chase.

Aksionerët e Hess do vendosin nëse do e miratojnë marrëveshjen apo jo të martën. Disa investitorë kanë thënë se do abstenojnë nga votimi për shkak të mosmarrëveshjes me Exxon.

Shitja te Chevron supozohej të ishte një dalje në pension “mbretërore” për 70-vjeçarin John Hess, duke e lejuar atë të bashkonte firmën që mori përsipër nga babai i tij i famshëm, Leon Hess, me kompaninë e dytë më të madhe perëndimore të naftës. Marrëveshja e bashkimit parashikon që John Hess t’i bashkohet bordit të Chevron, një rol që do t’i jepte atij një zë për të ardhmen e entitetit të kombinuar.

Avokati legjendar i Wall Street, Martin Lipton, një partner themelues i firmës ligjore Wachtell, Lipton, Rosen & Katz, e këshilloi Hess-in për marrëveshjen. Menjëherë pasi u njoftua, ai tha në një intervistë se John Hess kishte arritur në përfundimin se Chevron ishte blerësi më i mirë i mundshëm për kompaninë e tij familjare.

“Kjo nuk ishte gërmimi i një marrëveshjeje ose detyrimi për një marrëveshje,” tha Lipton.

John Hess dhe familja e tij zotërojnë afërsisht 9% të aksioneve në Hess me vlerë rreth 4.3 miliardë dollarë, dhe shefi ekzekutiv do fitojë rreth 50 milionë dollarë në para dhe aksione vetëm nga ndryshimi i kontrollit, sipas dosjeve të kompanisë.

Me transaksionin në harresë, pasiguria ka rënë në fuqinë punëtore, me stafin e Hess të shqetësuar për atë që ka përpara, sipas disa punonjësve.

Një fitore e Exxon në arbitrazh në thelb do t’i jepte asaj kompanie të drejtën e vetos se kujt i shitet Hess-apo nëse shitet. Kjo do të thotë se Hess mund të duhet të vijojë të funksionojë si një kompani e pavarur, gjë që ngre pyetjen nëse John Hess do mbetej në krye dhe nëse jo, kush do e pasonte. Para marrëveshjes me Chevron, ai nuk kishte përzgjedhur një pasardhës dhe ishte i përgatitur të qëndronte në vendin e shefit ekzekutiv për vite.

Acarimi i John Hess-it me Exxon-in është i ndërlikuar nga pikëpamja e tij se Hess-i ishte thelbësor për të ndihmuar në ndryshimin e fatit të projektit të Guajanës.

Kompania e tij bleu aksionet e Shell atje në vitin 2014 pasi Exxon dhe Shell ranë në dhjetëra puse të thata pa naftë. Drejtuesit e Exxon i kanë thënë John Hess se kompania e tij ishte thelbësore për suksesin e sipërmarrjes, sipas njerëzve të njohur me këtë çështje. Shefi ekzekutiv mendon se gjeologët e tij luajtën një rol të rëndësishëm në përpjekjet e eksplorimit që çuan në një zbulim të jashtëzakonshëm. Woods ka lavdëruar publikisht punën e Hess në Guajana.

Çmimi i aksioneve të Hess-it u rrit në vitet e fundit pasi nafta vërshoi nga zbulimi i Amerikës së Jugut. Disa investitorë të mëdhenj të Hess shpresojnë se Hess do përfundojë duke u blerë nga Chevron ose Exxon.

“Nëse John Hess dëshiron të shesë, dikush do e blejë atë,” tha John Levin, themeluesi i menaxherit të aseteve Levin Capital Strategies dhe një aksioner afatgjatë i Hess.

VINI RE: Ky material është pronësi intelektuale e Wall Street Journal

Përgatiti për Hashtag.al, Klodian Manjani